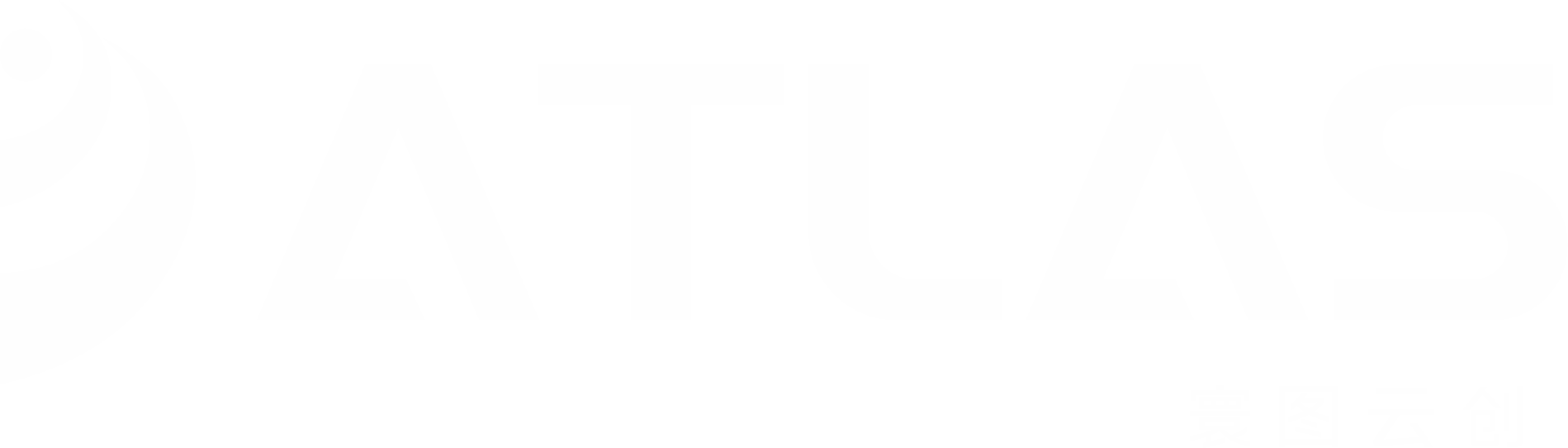

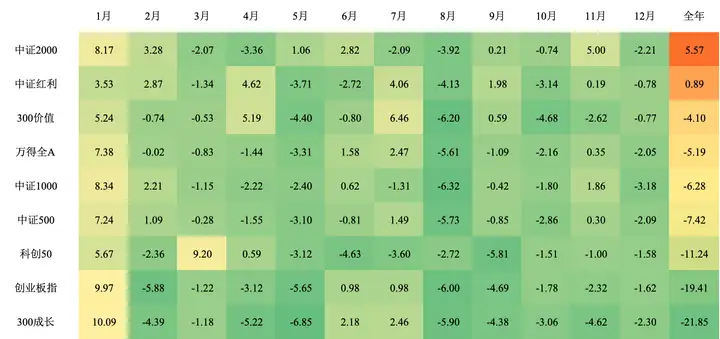

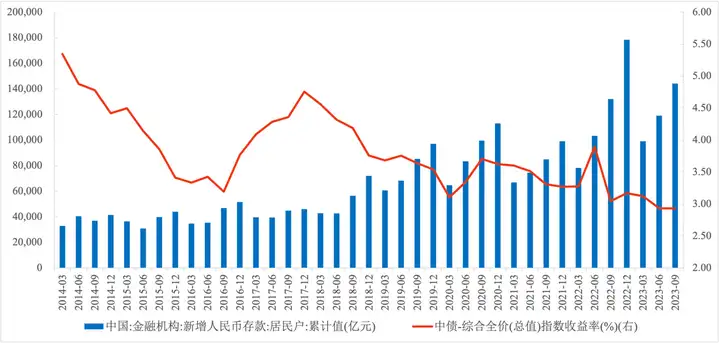

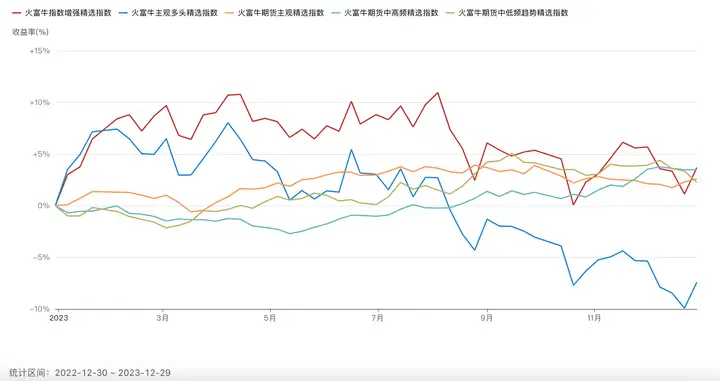

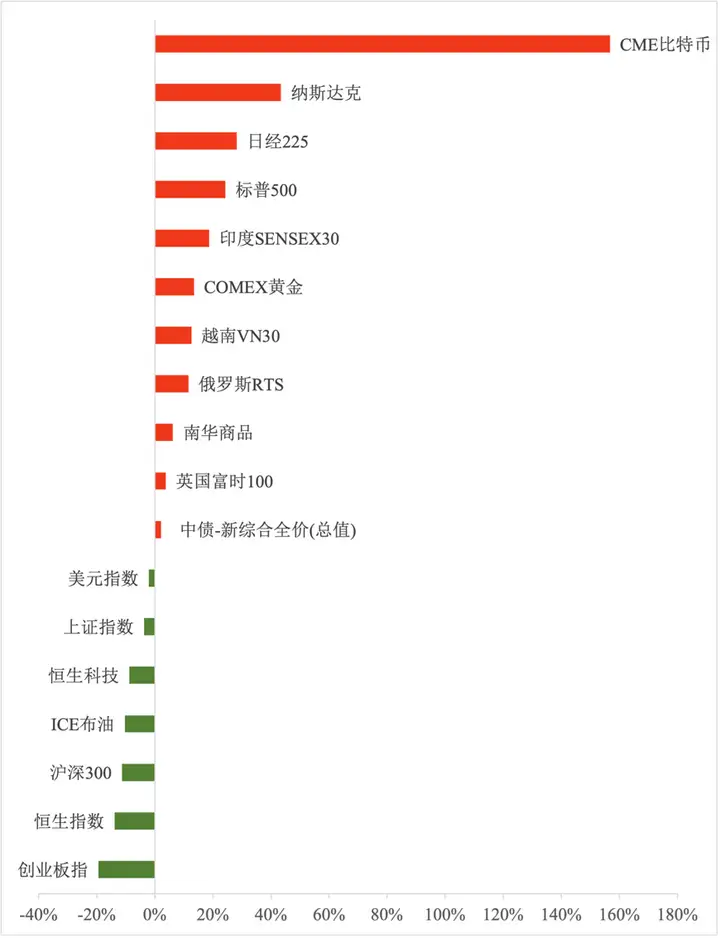

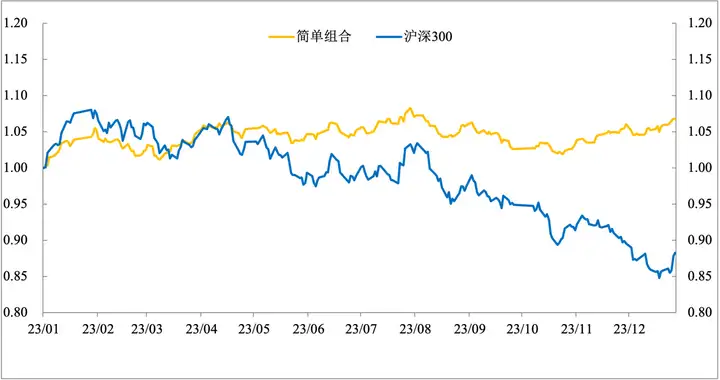

忍住眼泪,给2023年做个复盘吧各类资产都在秀,只有大A在挨揍12月29日三点,小王默默关掉了电脑上的同花顺软件,今天还不错,只是微跌,至少不用哭着跨年了。 此刻的小王似乎已经忘了年初时“大干快上”的激情,只记得在这一年,股民们在保卫了许多次3000点后,A股却连2900都差点没守住。跨年的时候,小王计划去KTV,就着泡面唱一首《孤勇者》。痛吗?痛啊。以最卑微的梦,致那下跌中的无言与怒吼。 回望这一年,百感交集,五味杂陈,但不管怎样,依然希望在被动承受的同时,我们也能收获一份阅历的增长。今天,寰图的这篇文章就来回顾一下,2023年,我们究竟经历了怎样的市场,并带来了哪些关于投资的感悟。 1、哑铃的两端2023年,在国内经济弱复苏和海外高利率的两大宏观背景下,无论是股票还是债券,市场无不选择了“哑铃型策略”。 股票市场,高股息红利资产做防守,小微盘主题叠加海外科技映射做进攻;债券市场,在三季度以来利率的大幅波动中,凸性更高的哑铃组合收获了更佳的业绩表现。 体现在股票宽基指数上,则是市值更为下沉的中证2000和中证红利这两个哑铃的两端,成为A股2023年的最大赢家。  A股不同宽基指数过去12个月表现; 数据来源:Wind,寰图云创整理 哑铃策略能够大放异彩,一方面在于2023年市场无论宏观环境还是微观基本面均存在不确定性,避险情绪主导下资金倾向于保守;另一方面,对于偏保守,追求稳健与确定性的投资人来讲,反脆弱的哑铃策略也不失为一种可以长期采用的投资方式。把资源放在风险的两端,分散投资,平衡回报与风险。 2、低风险、短期化从2021到2023,“核心资产”土崩瓦解的这三年,对于很多直接参与股市及股票型基金的投资者而言是一次鲜血淋漓的风险教育;而在固定收益端,2023这一年同样不算平静。 去年底刚遭遇理财产品的大范围破净,还未缓过神来,某植、某银的所谓“固定收益型”产品开始集中暴雷,无法兑现。很多人痛苦的说原来理财投资也不一定是否极泰来,更猛烈的冲击永远在后面…… 投资者接连受挫的后果就是市场上信心的缺乏,特别是长期、坚定的投资信心。而进一步反映在投资行为上,便是即便存款利率一降再降、国债收益率直逼历史低位,但大部分人的资金仍然源源不断的涌向银行储蓄和固定收益类产品。  一端是不断增长的居民储蓄,一端是不断下行的固收类产品收益率; 数据来源:Wind,寰图云创整理 然而长期信心的修复并非一日之功,需要各方协力扭转。在此之前,抱住市场上稀有的低波动策略的大腿,也许是投资者可以做的为数不多的选择了。 3、量化完胜主观对于量化来讲,今年经历了一个从被质疑到被理解最终被拥抱的过程。年中时,针对量化是否是下跌“元凶”,主观和量化管理人各执一词;然而在一轮轮的争辩之中,量化策略也由前几年人们眼中的“黑箱”逐渐被揭开神秘面纱,成为投资者在beta不佳的2023年,尽力去争取alpha的主流选择。 2023年的A股市场,中小盘低估值特征使得缺乏行业主线,弱复苏、无增量资金背景下,风格轮动进一步加快,更易下沉至小市值、选股域更为分散的量化股票策略受益于此超额得到很好的体现;而对于换手率相对偏低、选股域相对偏窄、市值偏向中大盘的主观多头,其难度则不言而喻。  2023年的市场环境下量化策略选股优势明显; 数据来源:Wind,寰图云创整理 然而量化对主观的超越在2023年还不仅仅体现在股票策略,在商品市场量化同样没有跑输主观。 上半年商品定价逻辑向基本面靠拢,宏观影响边际减弱,主观CTA在此环境下有较好的表现;而下半年则明显弱于上半年。与此相对应的,截面CTA与中长周期趋势CTA则在下半年开启一波相对流畅的反弹,与主观CTA形成一定的收益互补性。  股票和商品市场的量化vs主观全年表现; 数据来源:火富牛,寰图云创整理 当然,周期是始终存在的,长期来看,主观和量化都有各自的优势和擅长的领域,能够为投资人提供不同特征的选择。仅凭一到两年的表现没有办法绝对评价孰优孰劣,挑选风险与自身承受能力相匹配,适合自己切实需求的产品才是更重要的事情。 4、多元配置的价值2023年是海外股票市场的大年,也是非股票资产的大年。  2023年大类资产价格涨跌幅; 数据来源:Wind,寰图云创整理 回看整个2023,海外权益、债券、黄金、比特币等资产大放异彩,西方亮罢东方(日韩、东南亚)亮,唯二没亮的也许就是投资国内资产的A股和港股了。 背后的原因也许与国内低回报时代的来临有着不可逃脱的联系,但我们更想说的是,当你身处不同的市场,怀抱不同的资产,投资上的体感是有非常大差异的,而这就是真正的大类资产多元配置的价值。资产多元、区域多元、策略亦多元。  “25%黄金+25%中债+25%标普500+25%沪深300”构建的简单组合全年走势; 数据来源:Wind,寰图云创整理 5、不可忽视的尾部风险

上面这张净值曲线图,去年末的时候你可能在很多公众号或者投资群中看到过(希望不是在你的持仓~)。 第二部分我们有说,在全市场风险偏好下降的2023年,投资者对于低风险资产的倾向愈发明显,而一条45°角斜向上的净值曲线的吸引力不言而喻。但就在投资者还沉浸在稳稳的幸福中的时候,梦碎却往往发生在一瞬间。 上图是一个做期权双卖策略管理人的产品净值,极致风险发生在碳酸锂期货巨幅波动的12月7日至11日,仅仅三个交易日就让管理人亏掉了过去几年的收益。不光光是截图的管理人,当时有大量私募都在碳酸锂LC2401期权合约上栽了跟头。很多策略的高夏普,或许只能维持到尾部风险发生前的那一刻。 除了上述举例的期权卖权策略,还有几类策略也是具有负偏收益(尾部风险)分布特征的,比如套利策略、城投债策略、截面类CTA等。这类特征的策略难就难在,即便前面N次做对了并控制好了风控,都不代表第N+1次能够做好。而尾部风险一旦发生,大幅回撤之后伴随出现的赎回潮,很可能会破坏管理人的心态与策略执行,结果便是即使后面市场回来了,策略的收益也回不来。 认识产品的曲线、理解产品的策略、接受产品的风险,只有这些都做充分之后,才能够真正拥有所谓“稳定的幸福”。当然,这并不简单,那不妨把筛选产品的工作交给专业的渠道和值得信任的产品经理。 过去一年无论好坏,均已成为了历史。凡是过往,皆为序章。这个冬天确实有些漫长且寒冷,但没有一个春天不会到来,愿2024年的市场,不再只有A股一个人受伤。 |